專題文章【2024房地合一稅報稅攻略】財政部揭示常見錯誤,避開這些稅務陷阱,讓你合法報稅又節稅!

次閱讀

2024年,隨著房地合一稅的普及,許多民眾在進行不動產交易時仍未完全理解稅制規範,容易犯下各種報稅錯誤。財政部在今年11月揭示了四大常見錯誤,包括錯列房貸利息為費用、錯誤認定買賣移轉登記時間、不符合自用原則,以及重建後土地成本認定不當等問題。這些錯誤一旦被查獲,將導致補稅、罰鍰等高額成本,嚴重影響納稅人荷包。為了合法報稅並達到節稅效果,本文將詳細分析這些錯誤及其後果,並提供合法報稅及節稅建議。

【2024房地合一稅報稅攻略】財政部揭示常見錯誤,避開這些稅務陷阱,讓你合法報稅又節稅!

目錄:

- 摘要

- 引言

- 房地合一稅簡介

- 房地合一稅的起源與目的

- 稅制改革的背景

- 財政部公布的四大常見報稅錯誤

- 錯列房貸利息為費用

- 錯誤認定買賣移轉登記時間

- 不符合自用原則

- 重建後原舊制所得稅改為新制房地合一稅

- 逐列分析:報稅錯誤的原因與影響

- 錯列房貸利息為費用的原因與後果

- 認定買賣移轉登記時間的常見錯誤

- 自用住宅免稅額的適用條件與誤區

- 重建後土地成本認定的誤解

- 帶入表格:各種報稅錯誤的案例與處罰分析

- 房地合一稅的合法報稅與節稅方法

- 如何正確計算房地合一稅

- 節稅的合法途徑

- 結論與建議

- 防止報稅錯誤的最佳實踐

- 諮詢專業地政士的必要性

摘要:

2024年,隨著房地合一稅的普及,許多民眾在進行不動產交易時仍未完全理解稅制規範,容易犯下各種報稅錯誤。財政部在今年11月揭示了四大常見錯誤,包括錯列房貸利息為費用、錯誤認定買賣移轉登記時間、不符合自用原則,以及重建後土地成本認定不當等問題。這些錯誤一旦被查獲,將導致補稅、罰鍰等高額成本,嚴重影響納稅人荷包。為了合法報稅並達到節稅效果,本文將詳細分析這些錯誤及其後果,並提供合法報稅及節稅建議。

引言:

隨著台灣房市的活躍,房地合一稅逐漸成為不動產交易中的一大關注焦點。根據財政部的數據,房地合一稅每年帶來超過750億元的稅收。然而,由於該稅制規定繁多且複雜,許多人在報稅過程中往往會犯下一些常見錯誤,這些錯誤不僅可能導致額外的稅務負擔,還可能面臨罰鍰。因此,了解正確的報稅方法與節稅技巧,對於所有不動產交易者來說,都是至關重要的。

房地合一稅簡介

房地合一稅的起源與目的

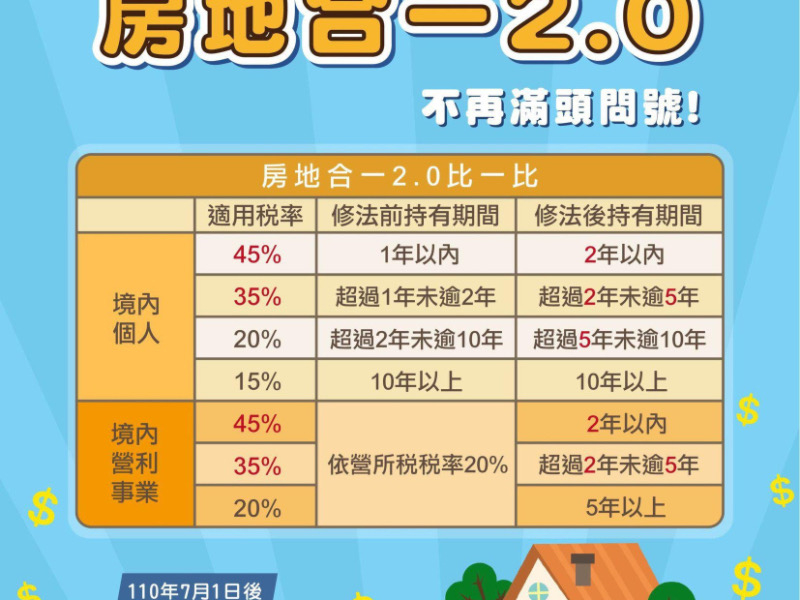

房地合一稅的推出旨在解決不動產投機現象,促進房市的健康發展。該稅制自2016年起實施,主要針對不動產交易所得徵稅,並強調土地與建物的合併徵稅。與傳統的土地與建物分別徵稅不同,房地合一稅讓房地交易的所有利得一同納稅,從而減少了投機行為。

稅制改革的背景

隨著政府對不動產市場的監管加強,房地合一稅作為改革的一部分,旨在減少短期持有並轉手賣房的行為。這一改革背景下,許多不動產交易者未能完全理解新的稅制規定,這就導致了不少報稅錯誤的出現。

財政部公布的四大常見報稅錯誤

1. 錯列房貸利息為費用

根據財政部的公告,部分納稅人錯誤地將房貸利息列報為房地合一稅的費用,然而,房貸利息只能列為房地使用期間的費用,而不是房地合一稅計算的成本。這樣的錯誤會導致重新核算課稅所得並補徵稅額。

2. 錯誤認定買賣移轉登記時間

例如某公司在104年11月與乙君簽訂土地買賣契約,但因故延遲至105年2月才完成所有權移轉登記。若將簽約日期視為買賣完成日期,則會錯誤地排除房地合一稅的課稅範圍。根據規定,房地合一稅的取得日期應為所有權移轉登記日。

3. 不符合自用原則

民眾在申報房地合一稅時,若以自用住宅免稅額減免稅額,但卻未符合自用原則(如未連續設籍六年),將無法合法適用自住房地免稅額,將被要求補徵稅額。

4. 重建後原舊制所得稅改為新制房地合一稅

在新制房地合一稅下,一些納稅人誤將重建土地的成本計算錯誤,將原土地成本與互易發票金額混淆。國稅局會減除發票金額,並以原始取得成本重新計算稅額,這樣的錯誤也將導致補稅與罰鍰。

逐列分析:報稅錯誤的原因與影響

| 報稅錯誤項目 | 錯誤原因 | 影響 | 可能後果 |

|---|---|---|---|

| 錯列房貸利息為費用 | 不理解房貸利息與房地合一稅之費用可列項的區別 | 會導致重新核算課稅所得,並且補徵稅額 | 補徵稅額、罰鍰 |

| 錯誤認定買賣移轉登記時間 | 以簽約日期錯誤地替代了所有權移轉登記日期 | 可能誤排除房地合一稅的適用範圍 | 補徵稅額、處罰 |

| 不符合自用原則 | 沒有滿足自用住宅免稅額的法定要求(設籍滿六年) | 不符合自用住宅免稅額的條件,需補徵稅額 | 補徵稅額、罰鍰 |

| 重建後成本認定錯誤 | 混淆土地重建前後的成本認定,未正確計算互易發票金額與原始成本 | 稅額重新計算並補徵,稅率根據持有期間適用 | 補徵稅額、罰鍰 |

房地合一稅的合法報稅與節稅方法

- 正確計算房地合一稅:確保房地合一稅的計算符合所有規定,特別是在土地與建物取得成本、持有期間及處分所得等項目上。

- 節稅技巧:通過合理的稅務規劃,選擇合法的方式減少稅負,例如適用特定的稅率或扣除額。

結論與建議

報稅錯誤可能會導致高額的補稅與罰鍰,因此,對於房地合一稅的申報,納稅人應該深入了解相關規定,並尋求專業協助來避免錯誤。節稅不僅需要遵守規定,還需要謹慎計算每一筆稅務,確保符合合法報稅要求。

相關連結