最新消息5月實施!多屋族如何規劃應對房屋稅2.0新稅制?

次閱讀

隨著房屋稅2.0新制將於2025年5月1日正式上路,臺灣的房屋持有稅制將迎來重大改革,特別針對多屋族群的課稅政策將更加嚴格。新制改變了歸戶方式,從「縣市歸戶」轉為「全國歸戶」,並採取累進稅率,持有房屋數越多,稅率越高。為鼓勵出租閒置房屋,對公益出租和社會住宅提供稅率優惠。多屋族面臨更高的稅負,尤其是持有7戶以上房屋者,可能達到4.8%的稅率。因此,合理規劃房產結構、優先出租閒置房屋成為減稅的有效策略。自住戶則可享有1.2%的優惠稅率。對於房東而言,進行出租申報或參與社會住宅計畫,將能減輕稅負,並創造穩定的回報。本篇文章深入分析了新制內容、稅負差異與實務建議,旨在幫助讀者在新制下做好稅務規劃,達到財務效益最大化。

5月實施!多屋族如何規劃應對房屋稅2.0新稅制?

目錄

引言

新制概要

多屋重稅

自住減稅

租賃市場影響

節稅指南

專家建議

結論

🌟 引言

隨著房屋稅2.0新制的正式上路,臺灣的房屋持有稅制迎來重大改革,尤其是針對多屋族群的課稅政策更加嚴格。本篇文章將深入探討新制的核心內容與實務影響,並提供具體的節稅建議,幫助多屋族與自住戶在新政策下合理規劃稅務,達到財務效益最大化。

📜 新制概要

實施時間:2025年5月1日。

核心變革:

全國歸戶:將原本的「縣市歸戶」改為「全國歸戶」。

差別稅率:依持有房屋數量實施累進稅率。

鼓勵出租:對公益出租與社會住宅提供稅率優惠。

房屋稅2.0旨在透過調整稅率和歸戶方式,實現居住正義,同時鼓勵將閒置房屋投入租賃市場,以緩解房屋供需失衡問題。

🏠 多屋重稅

📊 稅率差別分析

下表詳列房屋稅2.0的稅率規定:

| 持有房屋數 | 稅率(未出租) | 稅率(出租並申報) | 說明 |

|---|---|---|---|

| 1戶 | 2.6% | - | 非自住使用課稅基準 |

| 2-4戶 | 3.2% | 1.5% | 出租並達租金標準可享優惠 |

| 5-6戶 | 3.8% | 2.0% | 多屋族需注意累進稅率 |

| 7戶以上 | 4.8% | 2.4% | 未有效利用稅負最重 |

從稅率差異可見,未有效利用的房屋稅負高達4.8%,而出租申報的最低稅率僅1.5%,相差三倍之多。

🔍 多屋族的影響評估

主要挑戰:

稅負增加:多屋族面臨顯著的稅負壓力,特別是持有7戶以上房屋者。

現金流壓力:稅務負擔可能導致資金周轉困難。

應對建議:

優先出租閒置房屋以降低稅率。

合理規劃持有房產結構,例如減少非自住房屋的持有數量。

💡 多屋族稅務案例分析

案例一:單身業主持有5戶房產 某業主於臺北市持有5戶非自住房屋,每戶價值為1,000萬新臺幣,並未投入租賃市場。依新制稅率計算,其房屋稅將從過去的每戶2%上升至3.8%,年度稅負達190萬新臺幣。

解決方案:

將2戶房屋投入社會住宅計畫,稅率降至1.2%。

剩餘房屋透過出租並申報租賃所得,稅率減輕至2.0%。

最終稅負降低至約76萬新臺幣。

🏡 自住減稅

🛠 自住減稅如何運作

適用對象:

持有自住用房屋且符合申報條件者。

優惠稅率:

自住房屋稅率保持在1.2%,與公益出租人相同。

📝 節稅規劃建議

申報自住用途:確保房屋已正確申報為自住用。

分配持有房屋:將其他房屋轉為公益出租或投入社會住宅市場,享受稅率優惠。

📚 自住戶稅務案例分析

案例二:家庭持有自住房與1間閒置房 一個家庭擁有1間自住房與1間閒置房,閒置房無使用用途。閒置房若未出租,稅率將依新制為2.6%。

解決方案:

出租閒置房並申報租賃所得,稅率減輕至1.5%。

年度稅負減少約42%。

📈 租賃市場影響

🤝 鼓勵公益出租與社會住宅

稅務局大力推廣公益出租與社會住宅模式,期望透過以下措施緩解租賃市場壓力:

公益出租:稅率僅1.2%,並享有租金所得稅減免。

社會住宅:投入包租代管計畫,同樣享受多項稅負減免。

🌐 市場潛在機會與挑戰

機會:

房東可通過合理利用資產降低稅負。

社會住宅市場需求增長,創造穩定的投資回報。

挑戰:

計畫初期推行可能遇到租金標準難以達成的問題。

多屋族需花費時間與精力進行申報和管理。

💰 節稅指南

📋 如何申報租賃所得

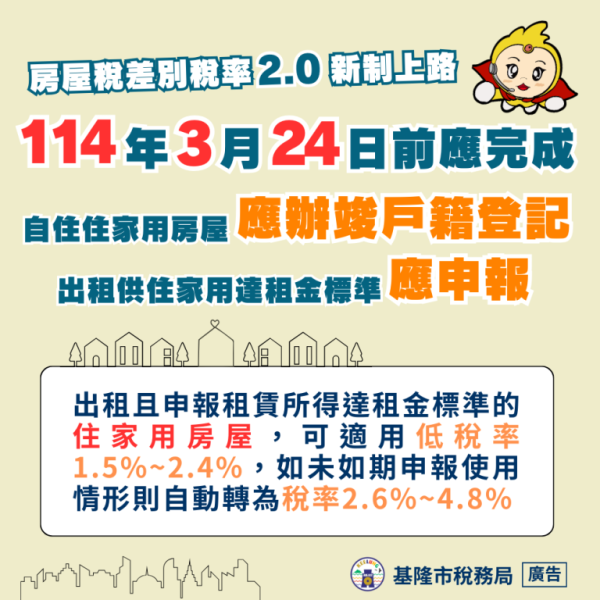

填具申報書:於每年3月24日前完成申報。

提供證明文件:提交租賃契約及相關收入證明。

注意租金標準:確保租金符合當地一般標準。

🏅 成為公益出租人的步驟

確認條件:符合公益出租人的資格。

登記申請:向稅務局提出申請,並提供相關證明。

維護紀錄:定期更新房屋出租狀態,確保資格持續有效。

🔄 公益出租與社會住宅稅務效益對比

| 項目 | 公益出租 | 社會住宅 |

| 房屋稅優惠 | 1.2% | 1.2% |

| 租金所得稅 | 減免 | 減免 |

| 地價稅優惠 | 有 | 有 |

| 適用條件 | 符合公益出租人資格 | 包租代管模式 |

📢 專家建議

🧮 對多屋族的實務建議

精簡房屋持有結構:減少不必要的房屋數量。

長期規劃:考慮將房產轉為長期穩定的出租資產。

專業諮詢:尋求稅務專家的協助,以減少稅務風險。

📊 投資房地產的新策略

聚焦高需求區域:選擇租賃需求穩定的地區。

加入公益項目:投入社會住宅市場,既符合政策方向又享受稅負優惠。

🏁 結論

房屋稅2.0新制的實施標誌著臺灣房地產稅制的重大變革,多屋族將面臨更高的稅負壓力,而自住戶與公益出租人則能享受相對優惠的稅率。本篇文章提供了政策背景、影響分析及實務建議,期望協助多屋族與自住戶在新制下做好稅務規劃,善用資產並降低稅務負擔。

專營台灣/日本/泰國/越南/菲律賓

工業地產/房地產 買賣出租

物件眾多、無法即時刊登

請直接加LINE ID:803033

0981-681-379 曾先生 告知需求

相關連結

(圖片來源:奧丁丁)